橡膠持續(xù)低位震蕩已達(dá)一個(gè)月以上的時(shí)間,目前受海外疫情影響,需求端無(wú)明顯改善,但是由于天氣等原因,供應(yīng)端也存在不確定因素,這對(duì)處于低位的期貨價(jià)格又有所支撐,短期內(nèi)多空雙方博弈,具體走勢(shì)不明朗。此時(shí)若想要買入期權(quán)作為保險(xiǎn),時(shí)間這個(gè)敵人帶來(lái)的價(jià)值損耗不知道會(huì)持續(xù)多久;但如果想要賣出期權(quán)增加收益,方向性行情隨時(shí)可能出現(xiàn),一旦價(jià)格實(shí)現(xiàn)破位,向反方向賣出的期權(quán)則會(huì)帶來(lái)巨大的損失。那么,在震蕩行情里,企業(yè)如何使用期權(quán)工具進(jìn)行風(fēng)險(xiǎn)管理呢?垂直價(jià)差組合是個(gè)較好的選擇,對(duì)于橡膠的上游企業(yè)來(lái)說(shuō),目前可選擇構(gòu)建熊市看跌期權(quán)組合來(lái)進(jìn)行套保。

垂直價(jià)差組合是指按照不同的執(zhí)行價(jià)格同時(shí)買進(jìn)和賣出同一合約月份的看漲期權(quán)或看跌期權(quán)。因?yàn)闃?gòu)建組合時(shí)支付權(quán)利金購(gòu)買期權(quán)的同時(shí)也賣出期權(quán)收獲權(quán)利金,所以總的構(gòu)建成本降低,并且也對(duì)沖了Theta值,即減少了時(shí)間價(jià)值的損耗,另外還對(duì)沖了Vega值,即降低了波動(dòng)率上升對(duì)組合價(jià)值的影響。因此,相對(duì)于單腿買期權(quán)的策略來(lái)說(shuō),垂直價(jià)差組合的套保成本更低,能夠經(jīng)受住更長(zhǎng)時(shí)間震蕩行情的價(jià)值消耗,但是賣出期權(quán)頭寸需要注意追加保證金的風(fēng)險(xiǎn);而相對(duì)于單腿賣期權(quán)的策略來(lái)說(shuō),垂直價(jià)差組合的風(fēng)險(xiǎn)更低,能夠經(jīng)受住一定幅度的行情波動(dòng)。所以說(shuō)垂直價(jià)差組合更適合方向性不明確的震蕩行情。

垂直價(jià)差組合可根據(jù)方向性分為牛市垂直價(jià)差和熊市垂直價(jià)差,其中牛市垂直價(jià)差可通過(guò)買賣不同執(zhí)行價(jià)的看漲期權(quán)構(gòu)建而成,也可通過(guò)買賣不同執(zhí)行價(jià)的看跌期權(quán)構(gòu)建而成,分別稱為牛市看漲期權(quán)組合和牛市看跌期權(quán)組合。熊市垂直價(jià)差也同樣可以由看漲期權(quán)或者看跌期權(quán)構(gòu)建而成,因此總共有四種垂直價(jià)差組合,分別是牛市看漲期權(quán)組合、牛市看跌期權(quán)組合和熊市看漲期權(quán)組合、熊市看跌期權(quán)組合。不同的組合方式適合不同的行情預(yù)期,也需要結(jié)合企業(yè)的套保需求來(lái)進(jìn)行具體分析。

牛市看漲期權(quán)組合

牛市看漲期權(quán)組合的構(gòu)建方式是買入低執(zhí)行價(jià)看漲期權(quán)的同時(shí)賣出高執(zhí)行價(jià)看漲期權(quán),到期收益結(jié)構(gòu)圖如下:

圖1:牛市看漲期權(quán)組合到期損益結(jié)構(gòu)圖

牛市看漲期權(quán)組合的構(gòu)建目的是以較低的成本買入部分上漲的保險(xiǎn)。當(dāng)投資者看漲后市,但認(rèn)為漲幅有限,可買入看漲期權(quán),同時(shí)賣出數(shù)量相等、到期日相同、行權(quán)價(jià)格更高的看漲期權(quán)。如果標(biāo)的價(jià)格沒(méi)有如預(yù)期上漲,那么賣出的看漲期權(quán)頭寸降低了損失;如果標(biāo)的上漲,那么買入的看漲期權(quán)頭寸可以帶來(lái)收益,但是如果標(biāo)的上漲至超過(guò)賣出期權(quán)頭寸的執(zhí)行價(jià)格,那么賣出頭寸將限制繼續(xù)上漲的收益。牛市看漲期權(quán)組合的最大收益為執(zhí)行價(jià)差-權(quán)利金差(即為高執(zhí)行價(jià)-低執(zhí)行價(jià)-支付的權(quán)利金+收取的權(quán)利金),最大虧損為權(quán)利金差。

牛市看漲期權(quán)策略在牛市中通過(guò)放棄部分收益來(lái)降低保險(xiǎn)成本,適合下游企業(yè)在小幅上漲的行情中控制進(jìn)貨成本。若價(jià)格上漲超過(guò)賣出期權(quán)的執(zhí)行價(jià),則兩個(gè)執(zhí)行價(jià)的看漲期權(quán)都變?yōu)閷?shí)值期權(quán),可進(jìn)行行權(quán)以較低執(zhí)行價(jià)買入標(biāo)的,同時(shí)以高價(jià)平倉(cāng)看漲期權(quán)空頭頭寸,最終實(shí)現(xiàn)的進(jìn)貨成本低于市場(chǎng)價(jià);如果價(jià)格下跌低于買入期權(quán)的執(zhí)行價(jià),那么兩個(gè)執(zhí)行價(jià)的看漲期權(quán)都變?yōu)樘撝灯跈?quán),到期價(jià)值消失,承受最大虧損為權(quán)利金成本,但此時(shí)能夠以較低的市場(chǎng)價(jià)進(jìn)貨。如果市場(chǎng)如預(yù)期在兩個(gè)執(zhí)行價(jià)之間小幅上漲,那么買入的看漲期權(quán)為實(shí)值,賣出的看漲期權(quán)為虛值,行權(quán)實(shí)值期權(quán)以較低執(zhí)行價(jià)進(jìn)貨同時(shí)收取權(quán)利金收益。

牛市看跌期權(quán)組合

牛市看跌期權(quán)組合的構(gòu)建方式是買入低執(zhí)行價(jià)看跌期權(quán)的同時(shí)賣出高執(zhí)行價(jià)看跌期權(quán),到期收益結(jié)構(gòu)圖如下:

圖2:牛市看跌期權(quán)組合到期損益結(jié)構(gòu)圖

當(dāng)投資者預(yù)測(cè)后市上漲,賣出看跌期權(quán)收取權(quán)利金,但是需要對(duì)下跌風(fēng)險(xiǎn)進(jìn)行防范,故而買入價(jià)格更便宜的更低執(zhí)行價(jià)的看跌期權(quán)。如果標(biāo)的上漲,看跌期權(quán)價(jià)值降低直至歸零,那么賣出的看跌期權(quán)頭寸賺取大額權(quán)利金收益,而較低價(jià)格買入的看跌期權(quán)價(jià)值消失,組合獲利;如果標(biāo)的下跌,看跌期權(quán)的價(jià)值上升,那么賣出的看跌期權(quán)頭寸帶來(lái)較大的損失,而買入的看跌期權(quán)頭寸帶來(lái)小幅收益,組合承受有限的虧損。牛市看跌期權(quán)的最大收益為權(quán)利金差(即賣出期權(quán)收取的權(quán)利金-買入期權(quán)支付的權(quán)利金),最大風(fēng)險(xiǎn)為執(zhí)行價(jià)差-權(quán)利金差。

牛市看跌期權(quán)組合通過(guò)買入低價(jià)的看跌期權(quán)為賺取權(quán)利金的賣權(quán)設(shè)置保險(xiǎn),通過(guò)支付保險(xiǎn)金來(lái)控制下方風(fēng)險(xiǎn),適合中游貿(mào)易商在相應(yīng)行情中增強(qiáng)收益。若價(jià)格上漲超過(guò)賣出期權(quán)的執(zhí)行價(jià),則兩個(gè)執(zhí)行價(jià)的看跌期權(quán)都變?yōu)樘撝灯跈?quán),價(jià)值逐漸消失,權(quán)利金全部收割,同時(shí)以較高的價(jià)格賣出現(xiàn)貨;若價(jià)格下跌低于買入期權(quán)的執(zhí)行價(jià),則兩個(gè)執(zhí)行價(jià)的看跌期權(quán)都變?yōu)閷?shí)值期權(quán),行權(quán)后以較高執(zhí)行價(jià)買入標(biāo)的,同時(shí)以較低執(zhí)行價(jià)賣出標(biāo)的,承受兩個(gè)執(zhí)行價(jià)的差值損失,鎖定了最大虧損。如果價(jià)格如預(yù)期在兩個(gè)執(zhí)行價(jià)之間小幅上漲,那么賣出的看跌期權(quán)被行權(quán)后以較高執(zhí)行價(jià)買入標(biāo)的,同時(shí)以市場(chǎng)價(jià)賣出標(biāo)的,此時(shí)承受的差價(jià)損失低于最大風(fēng)險(xiǎn)。

熊市看跌期權(quán)組合

熊市看跌期權(quán)組合的構(gòu)建方式是賣出低執(zhí)行價(jià)看跌期權(quán)的同時(shí)買入高執(zhí)行價(jià)看跌期權(quán),到期收益結(jié)構(gòu)圖如下:

圖3:熊市看跌期權(quán)組合到期損益結(jié)構(gòu)圖

與牛市看漲期權(quán)組合相似,熊市看跌期權(quán)組合的構(gòu)建目的是以較低的成本買入部分下跌的保險(xiǎn)。當(dāng)投資者看跌后市,但認(rèn)為跌幅有限,可買入看跌期權(quán),同時(shí)賣出數(shù)量相等、到期日相同、行權(quán)價(jià)格更低的看跌期權(quán)。如果標(biāo)的價(jià)格沒(méi)有如預(yù)期下跌,那么賣出的看跌期權(quán)頭寸降低了損失;如果標(biāo)的下跌,那么買入的看跌期權(quán)頭寸可以帶來(lái)收益,但是如果標(biāo)的下跌至超過(guò)賣出期權(quán)頭寸的執(zhí)行價(jià)格,那么賣出頭寸將限制繼續(xù)下跌的收益。熊市看跌期權(quán)組合的最大收益為執(zhí)行價(jià)差-權(quán)利金差(即為高執(zhí)行價(jià)-低執(zhí)行價(jià)-支付的權(quán)利金+收取的權(quán)利金),最大虧損為權(quán)利金差。

熊市看跌期權(quán)策略在熊市中通過(guò)放棄部分收益來(lái)降低保險(xiǎn)成本,適合上游企業(yè)在小幅下跌的行情中保證出貨利潤(rùn)。若價(jià)格下跌超過(guò)賣出期權(quán)的執(zhí)行價(jià),則兩個(gè)執(zhí)行價(jià)的看漲期權(quán)都變?yōu)閷?shí)值期權(quán),可行權(quán)以較高價(jià)格賣出標(biāo)的,同時(shí)以高價(jià)平倉(cāng)看跌期權(quán)空頭頭寸,最終實(shí)際的出貨利潤(rùn)高于市場(chǎng)價(jià);如果價(jià)格下上漲高于買入期權(quán)的執(zhí)行價(jià),那么兩個(gè)執(zhí)行價(jià)的看漲期權(quán)都變?yōu)樘撝灯跈?quán),到期價(jià)值消失,承受最大虧損為權(quán)利金成本,但此時(shí)能夠以較高的市場(chǎng)價(jià)出貨。如果市場(chǎng)如預(yù)期在兩個(gè)執(zhí)行價(jià)之間小幅下跌,那么買入的看跌期權(quán)為實(shí)值,賣出的看跌期權(quán)為虛值,行權(quán)實(shí)值期權(quán)以較高執(zhí)行價(jià)出貨的同時(shí)收取權(quán)利金收益。

熊市看漲期權(quán)組合

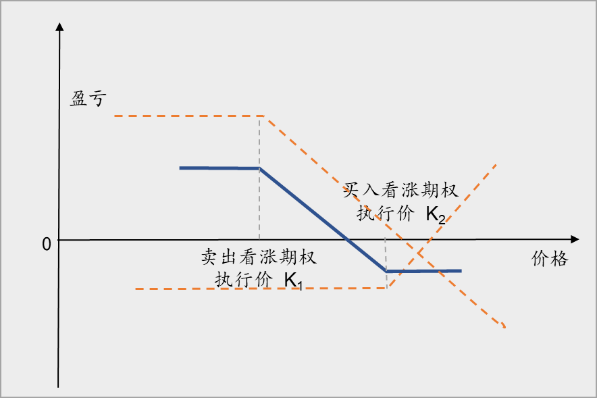

熊市看漲期權(quán)組合的構(gòu)建方式是賣出低執(zhí)行價(jià)看漲期權(quán)的同時(shí)買入低執(zhí)行價(jià)看漲期權(quán),到期收益結(jié)構(gòu)圖如下:

圖4:熊市看漲期權(quán)組合到期損益結(jié)構(gòu)圖

與牛市看跌期權(quán)相似,熊市看漲期權(quán)的構(gòu)建目的是承受有限的風(fēng)險(xiǎn)賣出期權(quán)增加收益。當(dāng)投資者預(yù)測(cè)后市下跌,賣出看漲期權(quán)收取權(quán)利金,但是需要對(duì)上漲風(fēng)險(xiǎn)進(jìn)行防范,故而買入價(jià)格更便宜的更高執(zhí)行價(jià)的看漲期權(quán)。如果標(biāo)的下跌,看漲期權(quán)價(jià)值降低直至歸零,那么賣出的看漲期權(quán)頭寸賺取大額權(quán)利金收益,而較低價(jià)格買入的看漲期權(quán)價(jià)值消失,組合整體獲利;如果標(biāo)的上漲,看漲期權(quán)的價(jià)值上升,那么賣出的看漲期權(quán)頭寸帶來(lái)較大的損失,而買入的看漲期權(quán)頭寸帶來(lái)小幅收益,組合承受有限的虧損。熊市看漲期權(quán)的最大收益為權(quán)利金差(即賣出期權(quán)收取的權(quán)利金-買入期權(quán)支付的權(quán)利金),最大風(fēng)險(xiǎn)為執(zhí)行價(jià)差-權(quán)利金差。

熊市看漲期權(quán)組合通過(guò)買入低價(jià)的看漲期權(quán)為賺取權(quán)利金的賣權(quán)設(shè)置保險(xiǎn),通過(guò)支付保險(xiǎn)金來(lái)控制上方風(fēng)險(xiǎn),適合中游貿(mào)易商在相應(yīng)行情中增強(qiáng)收益。若價(jià)格下跌超過(guò)賣出期權(quán)的執(zhí)行價(jià),則兩個(gè)執(zhí)行價(jià)的看漲期權(quán)都變?yōu)樘撝灯跈?quán),價(jià)值逐漸消失,權(quán)利金全部收割,同時(shí)以較低的價(jià)格買入現(xiàn)貨;若價(jià)格上漲至高于買入期權(quán)的執(zhí)行價(jià),則兩個(gè)執(zhí)行價(jià)的看漲期權(quán)都變?yōu)閷?shí)值期權(quán),行權(quán)后以較高執(zhí)行價(jià)買入標(biāo)的,同時(shí)以較低執(zhí)行價(jià)賣出標(biāo)的,承受兩個(gè)執(zhí)行價(jià)的差值損失,鎖定了最大虧損。如果價(jià)格如預(yù)期在兩個(gè)執(zhí)行價(jià)之間小幅下跌,那么賣出的看漲期權(quán)被行權(quán)后以較低執(zhí)行價(jià)賣出標(biāo)的,同時(shí)以市場(chǎng)價(jià)買入標(biāo)的,差價(jià)損失小于最大虧損。

橡膠期權(quán)套保策略

具體到橡膠的目前行情來(lái)看,低位震蕩的不確定性較多,上游企業(yè)想要購(gòu)入看跌期權(quán)來(lái)保護(hù)銷售利潤(rùn)所面臨的時(shí)間價(jià)值成本較高,此時(shí)便可以選擇熊市看跌期權(quán)組合來(lái)降低成本。

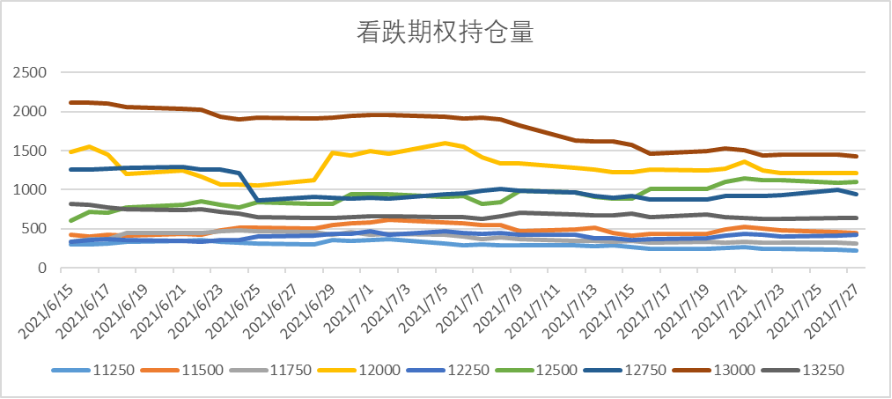

通過(guò)觀察不同執(zhí)行價(jià)位的橡膠看跌期權(quán)的持倉(cāng)量走勢(shì)(見(jiàn)圖5),我們可以看到執(zhí)行價(jià)為13000、12000和12500的看跌期權(quán)持倉(cāng)近期保持較高,說(shuō)明這三個(gè)價(jià)位被視為具有一定支撐作用的位置。而根據(jù)橡膠期權(quán)的報(bào)價(jià)表(見(jiàn)圖6),我們可以看到,執(zhí)行價(jià)為13000的看跌期權(quán)距離實(shí)值位置很近,賣出風(fēng)險(xiǎn)過(guò)大,而執(zhí)行價(jià)為12000的看跌期權(quán)價(jià)格太便宜,賣出收益過(guò)低,所以我們可選擇賣出執(zhí)行價(jià)為12500的看跌期權(quán)來(lái)降低保險(xiǎn)成本,而買入頭寸選擇距離實(shí)值較近的執(zhí)行價(jià)為13000的看跌期權(quán),從而實(shí)現(xiàn)較大范圍的保護(hù)。

圖5: 橡膠看跌期權(quán)的持倉(cāng)量

圖6: 橡膠期權(quán)的報(bào)價(jià)表

具體操作,支付265元/噸的價(jià)格買入執(zhí)行價(jià)為13000元/噸的看跌期權(quán),同時(shí)賣出執(zhí)行價(jià)為12500元/噸的看跌期權(quán)收獲權(quán)利金109元/噸,組合成本為146元/噸,保證金為賣出期權(quán)頭寸所占保證金,該策略中保證金為11030元/手,占用比例約為8.36%,低于直接賣出期貨的保證金占用。該熊市看跌期權(quán)組合的保險(xiǎn)成本被成功降低,但是同時(shí)該組合可保護(hù)的區(qū)間也被限制在12500元/噸至13000元/噸。需要注意的是,如果行情轉(zhuǎn)為明顯的下行趨勢(shì),那么企業(yè)則需要及時(shí)調(diào)整頭寸,避免價(jià)格突破12500后帶來(lái)的繼續(xù)下行風(fēng)險(xiǎn),并且需要關(guān)注追加保證金的風(fēng)險(xiǎn)。